Rückblick 94. Schweizer Immobiliengespräch

Die 94. Ausgabe der «Schweizer Immobiliengespräche» war schon Tage vorher restlos ausverkauft. «Wir haben mit dem Titel wohl den Nagel auf den Kopf getroffen», sagte Moderator John Davidson. Der lautete: «Pi mal Daumen? Immobilienbewertung in Korrekturphasen».

Ob er den schönsten Job der Immobilienbranche hat – das wird jeder Bewerter individuell für sich beantworten. Auf jeden Fall konnte er viele Jahre seinem Geschäft abseits des Rampenlichtes nachgehen. Jetzt aber, wo es nicht mehr nur nach oben geht, interessieren sich auf einmal alle für sein Handwerk. Auf einmal wird der Bewerter mit den ganz grossen Fragen bedrängt. Ob das die «Wahrheit» ist, was er da errechnet? Ob in seinen Zahlen die «Wirklichkeit» angemessen «abgebildet» wird? Solche Formulierungen fielen häufig neulich, beim jüngsten Talk der Reihe «Schweizer Immobiliengespräche». Dass es eine lebhafte Diskussion wurde, lag auch am Moderator John Davidson von der Hochschule Luzern. Der machte in einem zupackenden Eingangsstatement deutlich: Es besteht der Verdacht eines «Disconnects» zwischen der Bewertungspraxis und dem Markt. Obwohl die Zinsen 200 Basispunkte hochgegangen sind, und obwohl ein Einbruch bei den Transaktionen stattgefunden hat, stehen die Werte in den Büchern noch relativ stabil. Weiss es der Markt nicht längst besser? Die Kurse kotierter Immobilienanlage-Vehikel haben gerade das schlechteste Jahr seit der Krise in den 1990er Jahren hinter sich.

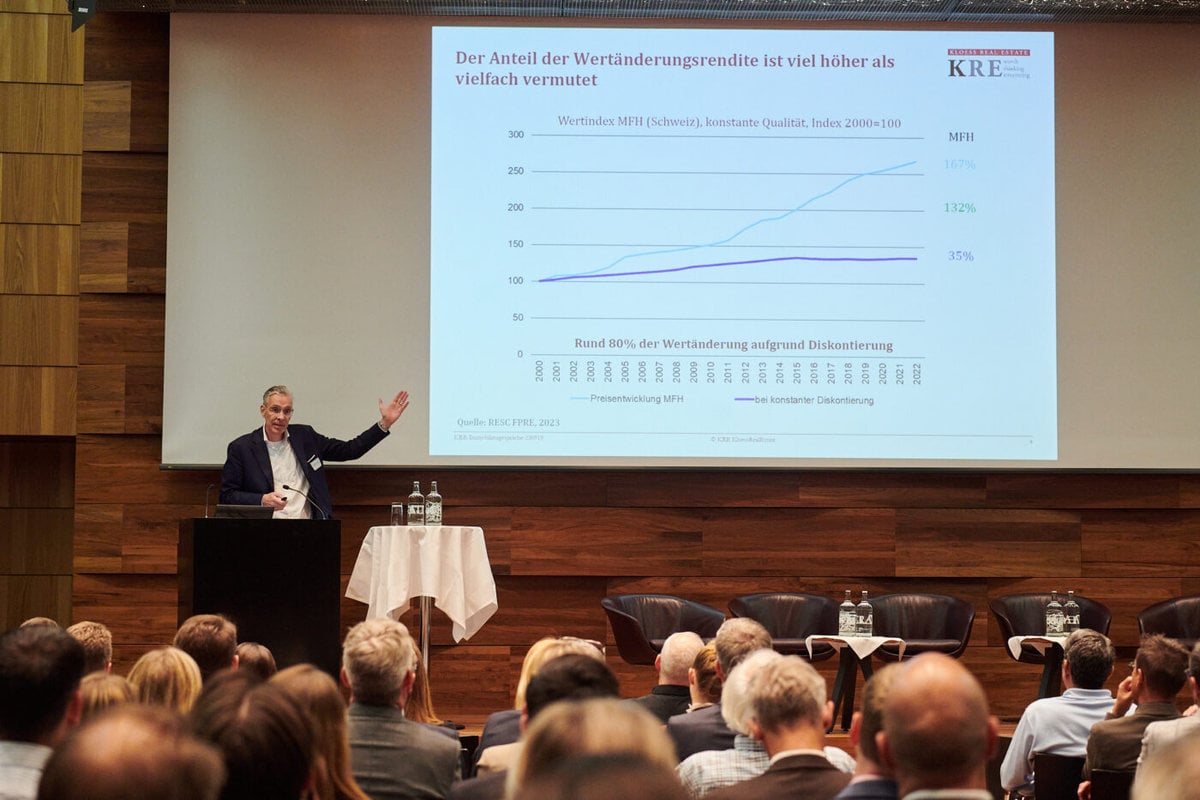

Der erste Redner, den Davidson auf Podium bat, war Stefan Kloess. Der Gründer und Geschäftsführer von Kloess Real Estate verfügt selbst über Valuation-Expertise und listete eine Reihe grundsätzlicher Bedenken am Bewertungswesen auf. Das tat er mit Absicht auch ein wenig provokativ, etwa er als sich verwundert darüber zeigte, dass ein Joghurt im Kühlschrank mit seiner Haltbarkeit Bewertungen mitunter übertrifft. Und er legte überzeugend dar, dass Zweifel an der Exaktheit der Bewertungsmethoden berechtigt sind. Nicht selten komme es vor, so Kloess, das zwei Ergebnisse zur selben Liegenschaft um 20 Prozent voneinander abweichen. Problematisch für den Anspruch von Exaktheit sei es, so Kloess, wenn einzelne Hebel riesige Effekte haben. Damit ist natürlich in erster Linie der Diskontierungssatz angesprochen. Der kann, wie Kloess unter Berufung auf eine Studie von Fahrländer Partner zeigte, für bis zu 80 Prozent der Wertänderung verantwortlich sein. Und der Diskontsatz-Anstieg auf gerade einmal durchschnittliche 2 Prozent bei sehr guten Wohnimmobilien scheint moderat – jedenfalls in Anbetracht der Heftigkeit der mittlerweile erfolgten Zinswende.

Ähnliche Zweifel klangen bei Kloess angesichts jener Faktoren durch, die in vielen Rechnungen den Effekt des höheren Diskontierungssatzes kompensieren, beispielsweise die höhere Mieterwartung aufgrund der Referenzzinsanpassung. Kloess äusserte den Verdacht, dass dieser Effekt in der jetzigen Phase positiver auf die Werte durchschlägt, als er sie bei sinkenden Zinsen dämpfte. Allerdings sei die Zahlungsfähigkeit derer, die die höheren Mieten auf dem Papier einmal wirklich zahlen müssten, begrenzt.

Es war nicht die allerdankbarste Aufgabe, nach diesem Vortrag als Bewerter die Bühne zu betreten. Daniel Macht, Head Valuation & Advisory Switzerland bei JLL, tat es dankenswerterweise trotzdem. Dabei wusste er die Chance zu nutzen, um Verständnis für die Lage zu wecken, in welcher der Bewerter heute steckt. Daten aus dem Hause JLL, das ja auch einer der grössten Transaktionsmanager hierzulande ist, zeigten: Um stattliche 50 Prozent ist in den letzten eineinhalb Jahren die Zahl der unverbindlichen Kaufangebote im Rahmen von Bieterverfahren zurückgegangen, in einigen Segmenten sogar noch mehr; für Projektentwicklungen zum Beispiel bieten heute 88 Prozent weniger Akteure mit. Wirklich solide bestellt sei es nur um die Liquidität von Wohnliegenschaften in A-Lagen. Noch interessanter war Machts Blick auf die Struktur der Gebote. Um den Markt einzuschätzen, ist nämlich nicht nur das entscheidend, was hinten rauskommt – der Kaufpreis. Für den Bewerter ist noch spannender die Frage, was dem zugrundeliegt. Wichtig ist dies deshalb, weil das höchste Gebot schon deshalb nicht der Marktpreis sein kann, weil beim sofortigen Wiederverkauf der zahlungswilligste Käufer wegfiele – denn der ist jetzt der Verkäufer. Der Marktpreis liegt also in dem Bereich, der auch das zweite Gebot mitumfasst. Und da zeigt sich: Dieser Bereich hat sich in der Krise massiv ausgeweitet. Die Gebote sind nicht nur weniger geworden, sie liegen nun auch weniger dicht beisammen. Macht nannte ein Extrembeispiel, das tatsächlich so vollzogen wurde: Eine Transaktion mit zwei Geboten, eins bei 50 Millionen, das andere bei 35. Bewerter haben es in dieser Marktphase nicht gerade leicht – wo doch der Markt selbst nicht zu wissen scheint, wo er ist.

Den Eindruck pauschaler Stellschrauben wies Macht mit Rechenbeispielen zurück, die zeigten, wie sehr die Auswirkung der einzelnen Hebel von den individuellen Gegebenheiten der Liegenschaft abhängt. Bei einer Wohnliegenschaft mit hohem Potenzial für Mietpreiswachstum könne der höhere Diskontierungssatz fast vollumfänglich ausgeglichen werden. Auf der anderen Seite schlage der höhere Diskontierungssatz bei einer Prime-Liegenschaft, die wegen des extrem niedrigen Yields viel sensitiver reagiere, viel stärker durch – zumal in solchen Fällen selten Potenzial für Mietsteigerungen vorliege. Ein Interesse, die Werte hoch zu halten, bestehe nicht. «Wir als Bewerter machen nicht den Markt», versicherte Macht. Nicht zu vergessen sei, dass der Markt eine gewisse Trägheit aufweise. Das hänge auch mit der Schweiz und den dort dominierenden, sehr auf Sicherheit bedachten Akteuren zusammen. Das sind Gegebenheiten, die mit dem Ausland nicht zu vergleichen sind.

Damit lieferte Macht auch gleich das Stichwort für den nächsten Redner. Das war Sven Schaltegger, der als Head Multi-Manager Real Estate bei Credit Suisse Asset Management der Überblick über das Geschehen ausserhalb der Schweiz besitzt. Um seine Ausführungen verkürzt auf den Punkt zu bringen: Im Ausland hat «der stärkste und schnellste Zinsanstieg, den die Welt jemals gesehen hat», etwas ausgeprägtere Folgen gezeigt. Schalteggers Vortrag führte damit ins Zentrum einer Debatte, die schon tobt, seit das angelsächsische Bewerterwesen sich zu internationalisieren begann. Denn die höhere Dynamik im Ausland hängt nicht nur daran, dass dort sowohl Zinsanstieg und Inflation teils erheblich deutlicher ausfielen. Er hängt zusammen auch damit, dass etwa in den USA die Bewertungen auf makroökonomische Veränderungen schneller reagieren.

Es gibt zwei recht konträre Philosophien, was Bewertungen leisten sollen. Die angelsächsische auf der einen Seite – Schaltegger nannte sie «Mark to Market», geht es darum, den Preis abzubilden, zu dem eine Immobilie verkauft werden kann. Und die andere – «Mark to Model» – bemüht sich um die Abbildung des langfristigen Werts. Dies ist das Verständnis von Bewertung, das vor allem in Deutschland und in der Schweiz vorherrscht. Unerlässlich für beide Ansätze ist die Evidenz aus handfesten Transaktionen – woran in der gegenwärtigen Marktlage erwähntermassen Mangel herrscht. Doch während die „Mark to Market“-Methode durchaus auch einmal auf blosses Sentiment zurückgreift, was zu volatileren Ergebnissen führt, vermeidet die «Mark to Model» heftige Wertschwankungen, was in Zeiten eines Disconnects mit der Stimmung auf dem Markt auch zu bösen Kommentaren einlädt.

Was immer sich bis dahin an Divergenz und potenziellen Konflikten entfaltet haben mochte: Dem Schlussredner gelang so etwas wie eine Synthese, die stellenweise sogar versöhnlich tönte. Stefan Lüthi, Head Asset Management Zürcher Kantonalbank, nannte gute Gründe, warum ein Bewerter-Bashing unangebracht wäre. «Wir als Institutionelle müssen den Fair Value publizieren, der Regulator wollte das so», sagt er. Den ermittelten Fair Value nennt er eine «wertvolle Momentaufnahme». Die Herausforderungen beim DCF-Verfahren benennt er klar – antizipiert wird nämlich auf Grundlage von Daten der Vergangenheit, und weit mehr als die Hälfte des Ergebnisses hängt von Annahmen über die zweite Hälfte des modellierten Zeitraums ab – vor allem von den zu erwartenden Cash-Flows. Und dennoch: «Wir müssen damit rechnen, und wir können es». Lüthi fordert allerdings auch, dass beim Diskontierungszins all jene Werttreiber auch berücksichtigt werden, die eine absehbare Rolle spielen werden. Eingepreist gehört etwa das Thema ESG, einpreisbar sei möglicherweise auch so etwas wie «Impact Investing» – eine Strategie also, die über die Erfüllung regulatorischer Auflagen hinauszugehen gewillt ist und – zumindest auch – den gesellschaftlichen Nutzen mehren will. Könnte so «kostengünstiges Wohnen» zukünftig zu einem messbaren Werttreiber werden?«, fragte Lüthi. Und noch einen spannenden Gedanken hatte er im Gepäck: Auch Regulierungsrisiken sollten in Rechenspielen abgebildet werden. Das könnte bedeuten, dass Städte mit regulierungsfreudigen Regierungen für Wohnungen einen Diskontierungs-Malus kriegen, das Umland also erstmals Vorteile in der Bewertung erlangen könnte.

Im Zentrum der Überlegungen Lüthis aber stand noch ein weiterer Gedanke: Auch wenn der Fair Value seinen Zweck erfüllt – für den Investor ist er nicht das letzte Wort. Leiten lassen sollte der sich von einer anderen Grösse, dem «Investment Value». Was gemeint ist, macht ein schlagendes Beispiel deutlich: Besteht für einen bestimmten Investor Aussicht auf Arrondierung und damit die Realisierungschance für ein Neubauprojekt, kann ein Grundstück für diesen einen höheren Wert gewinnen, als für einen Käufer, der «nur» die bestehende Liegenschaft erwerben will. Auch hängt der Wert einer Liegenschaft vom spezifischen Knowhow des Investors ab – nicht jeder kann Hotels oder «Brown Field» – und auch von der Produktstrategie und der Kapitalstruktur. «Ist mein Investment Value kleiner als der Marktwert: dann sollte ich verkaufen, ist er grösser, dann kaufen». Das heisst: es liegt aus prinzipiellen Gründen keine objektive Wahrheit im Fair Value. Wenn ein Investor halb so viel bietet wie ein anderer, dann wäre es falsch zu sagen, dass der sich irrt.

Um die spannenden Einsichten dieses Abends weiterzudenken, könnte man sich fragen: Ist vielleicht der Begriff des Investorenwerts grundlegender als der des Marktwerts? Ist vielleicht der Gedanke, dass in Immobilien ein objektiver Wert steckt – so wie Protein im Joghurt – letztlich abwegig? Vielleicht muss man immer den dazudenken, für den das Objekt einen Wert haben soll? Und wird der Blick auf die Praxis der Bewerter nicht versöhnlicher, wenn man sich ins Bewusstsein ruft, dass mit der Konzentration auf den Zeitpunkt unausweichlich ein sehr beschränkter Anspruch verbunden ist? – Bei Kloess klang dies mehrmals so an. Jemand jedenfalls, der an grundsätzlichen Überlegungen Freude hat, kam an jenem Abend auf seine Kosten. Und er könnte sagen: Schade eigentlich, dass solche Diskussionen nur in Abschwungphasen geführt zu werden scheinen. (aw)

Das nächste Immobiliengespräch findet am 21. November 2023 in Zürich statt.