PSP Swiss Property bestätigt die Prognose für 2024

Der Gewinn steigt in Folge von Aufwertungen. Verkäufe kleinerer Immobilien brachten Erlöse deutlich über Buchwert ein.

Der Bilanzwert des Immobilienportfolios von PSP Swiss Property erhöhte sich im 1. Halbjahr von 9,6 Mrd. auf 9,7 Mrd. CHF. Die Leerstandsquote lag mit 4,0% höher als zum Jahresende 2023 (3,6%), aber leicht tiefer als im 1. Quartal (4,1%). Das Portfolio umfasste 157 Anlageliegenschaften. Dazu kamen zwei Areale und acht Entwicklungsliegenschaften.

Verkäufe deutlich über Buchwert

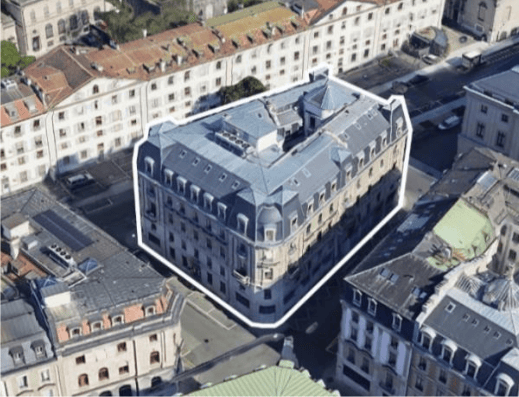

Wichtigste Einzeltransaktion des Halbjahres war der Kauf der Geschäftsliegenschaft im Genfer «Quartier des Banques» für CHF 58,0 Mio. CHF (IB berichtete). Abgestossen wurden auf der Gegenseite sechs kleinere Anlageimmobilien an sekundären Lagen für insgesamt 82,5 Mio. CHF. Der Verkaufserlös überstieg deren letzte Bewertung um 11,3 Mio. CHF bzw. 16.1%. Wie CEO und CFO Giacomo Balzarini im Rahmen der Bilanzpressekonferenz erläuterte, handelte es sich bei den Käufern um sehr unterschiedliche Akteure – u.a. Privatinvestoren und auch Institutionelle. Tief sei der Bietermarkt allerdings keineswegs gewesen, pro Objekt habe es zwei bis drei Bieter gegeben.

Diskontierungssatz im Schnitt unverändert

Insgesamt ergaben Neubewertungen der Liegenschaften eine Aufwertung in Höhe von 44,7 Mio. CHF. Der Großteil davon (31,2 Mio.) war allerdings schon im 1. Quartal angefallen. Der gewichtete durchschnittliche Diskontierungssatz für das gesamte Portfolio blieb trotz objektspezifischer Schwankungen unverändert bei 3,85%.

Höhere Finanzierungskosten

Das operative Ergebnis, d.h. der Gewinn ohne Liegenschaftserfolge, verringerte sich um 24,5% auf 113,6 Mio. CHF. PSP verweist zur Erklärung auf die Auflösung von latenten Steuern über 30,6 Mio. CHF, die als Sondereffekt die Vergleichszahlen des Vorjahres geprägt hatte. Der Liegenschaftsertrag erhöhte sich im 1. Halbjahr 2024 aber um 7,9% auf 176,2 Mio. CHF. Einen negativen Effekt hatten tiefere Erlöse aus dem Verkauf von Entwicklungsprojekten und Stockwerkeigentum um 9,7 Mio. CHF, weniger aktivierte Eigenleistungen um 1,7 Mio. CHF, ein um 0,4 Mio. CHF höherer Betriebsaufwand und ein um 8,5 Mio. CHF gestiegener Nettofinanzierungsaufwand. Die Finanzierungskosten blieben mit einem Fremdkapitalkostensatz von 0,95% über die letzten vier Quartale gleichwohl relativ tief (Ende 2023: 0,72%).

Reingewinn von 156 Millionen

Der Reingewinn stieg wegen der bereits erwähnten Aufwertung von 76,9 Mio. auf 156,3 Mio. CHF. Im 1. Halbjahr 2023 hatte noch eine Abwertung um 90,7 Mio. CHF zu Buche geschlagen. Mit einer Eigenkapitalquote von 53,4% bleibt die Eigenkapitalbasis nahezu unverändert und solide.

Prognose bestätigt

Für das Gesamtjahr bestätigt das Unternehmen die im 1. Quartal angehobene Prognose eines Ebitda ohne Liegenschaftserfolge von 300 Mio. CHF (2023: 297,7 Mio. CHF). Beim Leerstand wird per Ende 2024 nach wie vor mit einer Quote von unter 4% gerechnet.

Verkäufe in Aarau, Bern, Fribourg, Luzern und Olten

Dies waren die verkauften Objekte:

- Aarau, Bahnhofstrasse 18

- Bern, Haslerstrasse 30/Effingerstrasse 47

- Fribourg, Rue de la Banque 4/Route des Alpes

- Luzern, Maihofstrasse 1

- Olten, Baslerstrasse 44 (aw)