PSP Swiss Property confirme ses prévisions pour 2024

Le bénéfice augmente suite à des réévaluations. Les ventes de petits biens immobiliers ont généré des recettes nettement supérieures à la valeur comptable.

La valeur au bilan du portefeuille immobilier de PSP Swiss Property a augmenté au premier semestre, passant de 9,6 milliards à 9,7 milliards de CHF. Avec 4,0%, le taux de vacance était plus élevé qu'à la fin de l'année 2023 (3,6%), mais légèrement inférieur à celui du 1er trimestre (4,1%). Le portefeuille comprenait 157 immeubles de placement. S'y ajoutaient deux sites et huit immeubles en développement.

Ventes nettement supérieures à la valeur comptable

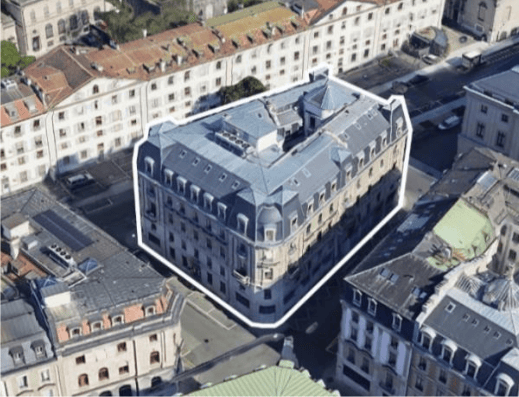

La principale transaction individuelle du semestre a été l'achat de l'immeuble commercial du "Quartier des Banques" à Genève pour 58,0 millions de CHF. (IB a rapporté). En revanche, six petits immeubles de placement situés à des emplacements secondaires ont été vendus pour un montant total de 82,5 millions de CHF. Le produit de la vente a dépassé leur dernière évaluation de 11,3 millions de CHF, soit 16,1%. Comme l'a expliqué le CEO et CFO Giacomo Balzarini dans le cadre de la conférence de presse de bilan, les acheteurs étaient des acteurs très différents - entre autres des investisseurs privés et des institutionnels. Le marché des offres n'était cependant pas du tout bas, il y avait deux à trois enchérisseurs par objet.

Taux d'actualisation inchangé en moyenne

Au total, les réévaluations des biens immobiliers ont entraîné une revalorisation de 44,7 millions de CHF. La majeure partie de cette somme (31,2 millions) avait toutefois déjà été générée au premier trimestre. Le taux d'actualisation moyen pondéré pour l'ensemble du portefeuille est resté inchangé à 3,85%, malgré des fluctuations spécifiques aux objets.

Coûts de financement plus élevés

Le résultat opérationnel, c'est-à-dire le bénéfice sans les résultats des immeubles, a diminué de 24,5% à 113,6 millions de CHF. Pour l'expliquer, PSP renvoie à la dissolution d'impôts différés de 30,6 millions de CHF, qui avait marqué les chiffres comparatifs de l'année précédente en tant qu'effet spécial. Les revenus immobiliers ont toutefois augmenté de 7,9% à 176,2 millions de CHF au premier semestre 2024. Les effets négatifs ont été la baisse des recettes issues de la vente de projets de développement et de propriétés par étage de 9,7 millions de CHF, la diminution des prestations propres activées de 1,7 million de CHF, une augmentation des charges d'exploitation de 0,4 million de CHF et une hausse des charges financières nettes de 8,5 millions de CHF. Les coûts de financement sont néanmoins restés relativement bas, avec un coût de la dette de 0,95% sur les quatre derniers trimestres (fin 2023 : 0,72%).

Bénéfice net de 156 millions

Le bénéfice net est passé de 76,9 millions à 156,3 millions de CHF en raison de la réévaluation déjà mentionnée. Au premier semestre 2023, une dévaluation de 90,7 millions de CHF avait encore été comptabilisée. Avec un ratio de fonds propres de 53,4%, la base de fonds propres reste pratiquement inchangée et solide.

Prévisions confirmées

Pour l'ensemble de l'année, l'entreprise confirme la prévision, revue à la hausse au 1er trimestre, d'un Ebitda hors résultats immobiliers de 300 millions de CHF (2023 : 297,7 millions de CHF). En ce qui concerne le taux de vacance, on s'attend toujours à ce qu'il soit inférieur à 4% à la fin de 2024.

Ventes à Aarau, Berne, Fribourg, Lucerne et Olten

Il s'agissait des objets vendus :

- Aarau, Bahnhofstrasse 18

- Berne, Haslerstrasse 30/Effingerstrasse 47

- Fribourg, Rue de la Banque 4/Route des Alpes

- Lucerne, Maihofstrasse 1

- Olten, Baslerstrasse 44 (aw)